Vytýčenie cieľa

Na začiatku každej cesty je najprv potrebné poznať cieľ. Inak tomu nebude ani vo finančnom plánovaní. Našim cieľom je vybudovať taký finančný majetok, ktorý by dokázal generovať pasívny príjem pokrývajúci všetky naše výdavky. Tento stav nám dá pocit slobody – slobody voľby ako narábať s najväčším bohatstvom ktoré máme – našim časom.

Nemusí to hneď znamenať, že úplne prestaneme pracovať, chceme však mať aj takú možnosť voľby. Väčšina ľudí po dosiahnutí finančnej slobody ani pracovať neprestane, môže si ale zvoliť napríklad pracovať len na čiastočný úväzok a venovať viac času koníčkom alebo rodine. Alebo začať pracovať v oblasti, ktorá môže byť zaujímavejšia, no na pokrytie požadovaného životného štandardu je žiaľ finančne nedostatočne ohodnotená.

Mesačné výdavky

Pre určenie cieľa je v prvom rade potrebné si určiť koľko peňazí budeme mesačne potrebovať. Môžeme sa odraziť od priemerných aktuálnych mesačných nákladov na život, cieľová suma ale môže byť aj nižšia, alebo vyššia – podľa toho či sa na “predčasnom dôchodku” plánujeme uskromniť, alebo naopak si ho viac “užiť”. Pri priemerných mesačných nákladoch netreba zabúdať aj na mnohé jednorázové výdavky alebo nepravidelné výdavky ako letná dovolenka, zimná lyžovačka, ročné poistenie, rekonštrukcia v domácnosti a podobne.

Od stanovenej sumy sa bude odvíjať, aký majetok potrebujeme vybudovať, pretože ten musí byť v konečnom dôsledku schopný takúto, alebo vyššiu sumu pravidelne a dlhodobo generovať vo forme pasívneho príjmu. V našom prípade sme si stanovili sumu približne na úrovni našich priemerných aktuálnych výdavkov (plus nejaká rezerva), aby sme si tak boli schopní zachovať životný štandard na ktorý sme zvyknutí.

Tempo výberu

Ak máme stanovenú sumu, ktorá nám mesačne bude postačovať, ďalším krokom je určiť si podiel, ktorý plánujeme pravidelne z úspor vyberať. Tento podiel je vyjadrený ako percento úspor, ktoré si môžeme každý rok vyberať bez toho, aby sa úspory vyčerpali. Na túto tému bolo realizovaných niekoľko štúdií, ktoré skúmali s akou pravdepodobnosťou sa úspory nevyčerpajú pri rôznej kombinácii časového horizontu čerpania z úspor, skladby portfólia a percent výberu. Asi najznámejšou je štúdia Trinity (hľadaj “Trinity study”).

Naše plánované tempo výberu je 4% ročne. Podľa výpočtov vyššie v tabuľke by nám pri zložení portfólia so 100% akciami mala naša cieľová nasporená suma s 92% pravdepodobnosťou vydržať až 50 rokov.

Ak by sme tempo výberu znížili napríklad na 3,5%, pravdepodobnosť by sa zvýšila až na 99%. Znamenalo by to ale, že by sme si pravidelne mohli vyberať len nižšiu sumu, alebo museli našetriť o niečo viac. My sme však v pohode aj s 92% pravdepodobnosťou pretože predpokladáme, že nejaký príjem ešte budeme mať aj po dosiahnutí finančnej nezávislosti a po dosiahnutí riadneho dôchodkového veku snáď aspoň nejaké peniaze dostaneme aj zo štátneho dôchodkového systému (obaja riadne platíme odvody, máme založený 2. pilier a zamestnávateľ nám prispieva dokonca do dvoch 3.pilierov).

Cieľová suma

Na výpočet cieľovej sumy, ktorú potrebujeme našetriť môžeme použiť nasledujúci vzorec:

Cieľová suma = (Mesačné výdavky * 12) / Tempo výberu

V prípade 4% ročného tempa výberu je možné výpočet aj zjednodušiť ako 25-násobok plánovyných ročných výdavkov. Tu je niekoľko príkladov výpočtu cieľovej sumy pri 4% tempe výberu:

Cieľová suma = (1 000 * 12) / 0.04 = 12 000 / 0.04 = 300 000

Cieľová suma = (2 000 * 12) / 0.04 = 24 000 / 0.04 = 600 000

Cieľová suma = (3 000 * 12) / 0.04 = 36 000 / 0.04 = 900 000

Ak by sme chceli zvýšiť pravdepodobnosť, že sa nám úspory nevyčerpajú ani pri dlhšom časovom horizonte a zvolili si preto 3% tempo ročného výberu, výpočet by sa zmenil nasledovne:

Cieľová suma = (1 000 * 12) / 0.03 = 12 000 / 0.03 = 400 000

Cieľová suma = (2 000 * 12) / 0.03 = 24 000 / 0.03 = 800 000

Cieľová suma = (3 000 * 12) / 0.03 = 36 000 / 0.03 = 1 200 000

V našom prípade vyzerá výpočet cieľovej sumy takto:

Cieľová suma = (2 500 * 12) / 0.04 = 30 000 / 0.04 = 750 000

750 000€ je naša cieľová suma, ktorú potrebujeme našetriť, aby sme dosiahli finančnú nezávislosť. Takáto suma by nám s 92% pravdepodobnosťou mala zabezpečiť pasívny príjem 2500€ mesačne po dobu až 50 rokov.

Ako na to?

Aj keď sa spočiatku môže cieľová suma zdať nedosiahnuteľná, návod na to, ako sa k nej dopracovať je úplne jednoduchý:

Míňaj menej než zarobíš, zvyšok investuj. Vyhýbaj sa dlhu.

Návod je síce úplne jednoduchý, no s jeho realizáciou to také ľahké byť nemusí. Poďme sa teda na to pozrieť bližšie.

Míňaj menej než zarobíš

Základným kameňom cesty k finančnej slobode je naučiť sa žiť v rámci svojich finančných možností. Je veľmi lákavé dopriať si maximum, čo nám aktuálny príjem dovolí, mnohokrát ísť dokonca za túto hranicu a svoje krátkodobé výdavky vykrývať rôznymi úvermi. A to hovorím z vlastnej skúsenosti. Ak je však finančná nezávislosť pre nás dôležitejšia ako krátkodobé rozmary, budeme sa musieť naučiť žiť zodpovednejšie.

Hovorí sa, že “o každé euro minuté dnes, okrádame svoje budúce ja”. Boli dokonca realizované experimenty, kde ľuďom ukázali pomocou umelej inteligncie ich pravdepodobnú podobu o desiatky rokov. Títo ľudia mali oveľa väčšiu tendenciu šetriť, pretože z ich abstraktnej predstavy o starobe sa pre nich ich budúce “ja” stalo o niečo konkrétnejším.

Zaujímavé je, že pre dosiahnutie finančnej nezávislosti nie je až také podstatné, aká veľká je naša cieľová suma (ak sú plánované mesačné výdavky podobné tým aktuálnym). Rozhodujúcim faktorom, ako dlho bude trvať jej nasporenie je miera úspor – teda koľko percent mesačne dokážeme usporiť a investovať.

Ak chceme maximalizovať mieru úspor, máme dve možnosti – zvýšiť príjem alebo znížiť výdavky, ideálna je ich kombinácia.

Možností ako zvýšiť príjem je množstvo – či už je to vyjednanie vyššieho platu v aktuálnom zamestnaní, prebratie nových zodpovedností s cieľom vyjednať si lepší plat, zmena zamestnania, alebo hľadať iné možnosti ako získať ďalší, aspoň čiastkový príjem. Kreativite sa medze nekladú a v tomto prípade “sky is the limit”.

Druhou možnosťou je pozrieť sa na svoje výdavky a optimalizovať ich. Tie pravdepodobne nedokážeme okresať úplne na nulu, ale vo väčšine prípadov sa priestor nájde (často oveľa väčší ako by sme čakali). Na túto tému odporúčam knihu “Your Money or Your Life” od Vicki Robin a Joe Dominguez.

V prvom rade potrebujeme porozumieť na čo naozaj míňame. Na to je asi najlepšie využiť jednu z mnohých aplikácií priamo v mobilnom telefóne, kde si budeme priebežne značiť všetky naše výdavky, ideálne po dobu niekoľkých mesiacov, aby sme zachytili aj tie nepravidelné (ročné poistenie, vianočné darčeky, letná dovolenka, kurz tancovania, oprava v byte). Garantujem Vám, že sa niečo o sebe naučíte, lebo ako sa hovorí “nehovor mi čo je pre teba dôležité, ukáž mi Tvoj rozpočet a ja Ti to poviem”.

Keď máme lepší prehľad o tom na čo presne míňame, môžeme sa na to pozrieť bližšie. Výdavky si rozdelíme na “nevyhnutné” a “pekné mať”. Buďme však k sebe naozaj úprimní – je ten Netflix, ktorý zapnem raz týždenne naozaj niečo nevyhnutné? Alebo ranná káva v kaviarni po ceste do práce? Čo tie drinky v bare alebo nákup vo večierke za dvojnásobné ceny? Musím naozaj bývať v 3-izbovom byte v centre mesta? Nemôžem vymeniť dochádzanie autom za bicykel? Pokračovať môžeme donekonečna. Pointa však nie je obviňovať sa z márnotratnosti, ale uvedomiť si, ktoré výdavky sú pre nás naozaj nevyhnutné a zbaviť sa ich naozaj nemôžeme. Všetko ostatné spadá do kategórie “pekné mať”.

Aj keď sa nevyhnutných výdavkov zbaviť úplne nemôžeme, vieme ich optimalizovať na minimum. Poplatky za vedenie účtu v banke, za internet alebo televíziu, za telefón, nevýhodné poistenie, zlý sporiaci produkt – všetky tieto poplatky raz do nášho života prídu, my sa s nimi zmierime a už im nevenujeme veľkú pozornosť, častokrát len z pohodlnosti. Za tie roky pritom už môžu byť na trhu oveľa výhodnejšie produkty ako tie, ktorým sme sa zaviazali v minulosti. Preto je dobré sa aspoň raz ročne poobzerať po výhodnejších ponukách. Ak by nám to prinieslo úsporu len pár desiatok eur mesačne, ročne sú to stovky, do dôchodku veľké peniaze.

Všetkého čo spadá do kategórie “pekné mať” sa musíme okamžite zbaviť. Nie, nie je to tak. Podstatné však je prehodnotiť, či to, za čo platíme ako “nadštandard“ je pre nás naozaj dôležité a prináša nám to radosť do života, alebo sa toho vieme bez problémov vzdať. Veľakrát platíme za niečo, čo má sused, kolega, kamarát a my sa nechceme vymykať. Alebo to môže byť drahé auto na lízing, ktoré pre nás nemá hodnotu, ale je známkou statusu.

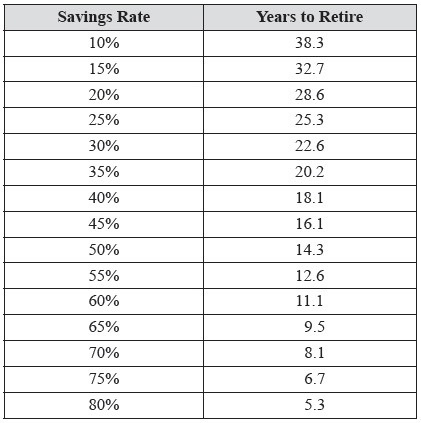

Pri optimalizovaní výdavkov, resp. výbere tých, ktoré nám za to stoja a tých, ktoré nie, majme na pamäti jednu vec – ak sa nám napríklad podarí vďaka nejakým ústupkom zvýšiť mieru úspor z 15 na 20%, znamená to, že budeme môcť odísť do dôchodku o 4,1 roka skôr. A to podľa mňa stojí za zamyslenie a nejakú tú extra námahu.

Ak sa nám podarilo nájsť nejakú medzeru medzi príjmami a výdavkami, najlepšie je okamžite po výplate tieto zdroje presmerovať na oddelený účet určený na investovanie, prípadne ich rovno investovať. Ak by sme s tým čakali na koniec mesiaca, je dosť možné, že by si peniaze našli iný účel a na investovanie by znova nič nezostalo. Ešte lepšie je mať tieto transakcie zautomatizované (nastaviť si trvalý prevod hneď v deň výplaty), tak to dušu zabolí najmenej a po zvyšok mesiaca môžeme žiť zo zvyšnej sumy. Nehrozí tak, že by sme podľahli chvíľkovým pokušeniam a uprednostnili krátkodobé potešenie pred dlhodobými cieľmi.

V našom prípade to bol tiež dlhý proces poznávania našich nesprávnych finančných návykov a ich zmena na zodpovednejšie správanie (tento proces asi nikdy nekončí). Dnes, keď lepšie poznáme svoje výdavky a máme jasne určené svoje priority, je pre nás jednoduchšie svoje zdroje primerane rozdeliť.

Ako prvé, vždy okamžite po pripísaní akéhokoľvek príjmu presmerujeme jeho časť na investičný účet s jasným cieľom – dosiahnuť finančnú nezávislosť v čo najkratšom možnom čase. S týmito peniazmi vo svojom mesačnom rozpočte nikdy nepočítame, tvárime sa, ako by nikdy ani neprišli. V minulosti sme tak nerobili a na konci mesiaca už na investovanie nezostalo nič. Postupne sme však našťastie tento zlozvyk zmenili, začali sme s malými sumami, okolo 10% z celkového príjmu a postupne sme sa snažili tento podiel zvyšovať. K dnešnému dňu sme sa dostali k úrovni okolo 40%, to už je celkom slušné.

Druhá časť je určená na nevyhnutné výdavky. Vieme, že prídu a nijako sa pred nimi neskryjeme, takže je zodpovedné mať na nich vyčlenené dostatočné zdroje. V mesačnom rozpočte počítame s tými pravidelnými (splátka hypotéky, nájomné, energie, tv, internet, telefón) aj nepravidelnými (ročné poistenie auta, bytu, dane) a dopredu si na nich po častiach odkladáme. Táto časť pohltí asi 15-20% nášho celkového príjmu. 20% sa môže niekomu zdať málo, je to však vďaka neustálemu optimalizovaniu týchto výdavkov a celkom striktnému rozdeleniu medzi nevyhnutnými výdavkami a tými ostatnými (pravidelný výdavok neznamená hneď, že je nevyhnutný). Taktiež v tejto kategórii nie sú započítané potraviny, väčšinou nakupujeme zeleninu priamo od farmárov alebo v drahších reťazcoch, bolo by preto ťažké vyčísliť čo z toho je nevyhnutné a čo už príplatok za kvalitnejšiu/drahšiu možnosť.

Na poslednú kategóriu (poradie nie je náhodné) nám teda zostáva 40-45%. To vôbec nie je zanedbateľná časť príjmu, ktorá je určená na všetko ostatné – všetky drobnosti aj väčšie výdavky, ktoré nám robia radosť. Cestovanie, koníčky, materiálne veci, aktivity s priateľmi, večera vonku, kávička a croissant, v podstate čokoľvek po čom túžime. Tu máme len jedno pravidlo – neprekročiť vyčlenený rozpočet, mimo toho je na nás ako ich minieme. Samozrejme nastáva aj situácia, kedy by sme “potrebovali” viac, vtedy príde na rad prioritizácia. Chcem si zaplatiť kurz fotografovania? – bez výčitiek tak urobím, budem sa ale musieť uskromniť niekde inde.

Posledná kategória je tá, kde by sa ešte samozrejme ušetriť dalo, nechceme však všetko odkladať na budúcnosť a zabúdať pritom žiť a užívať si každý jeden prítomný deň. Určite budeme ďalej hľadať spôsoby ako mieru úspor ešte navýšiť bližšie k 50%, nie však za každú cenu.

Zvyšok investuj

Investovanie je riskantné, zložité, časovo náročné a je len pre bohatých – ak si to myslíte, asi ste nečítali môj starší článok kde som všetko z toho vyvrátil. Investovanie je bezpečné a dnes už aj extrémne jednoduché, časovo nenáročné a dostupné. Na všetko nám postačí si otvoriť účet u obchodníka s cennými papiermi (možností je už dnes viacero) a raz mesačne za ušetrené peniaze nakúpiť jedno alebo dve ETF (pre tých, čo ešte nepočuli o ETF, v predchádzajúcich článkoch som opísal základné triedy aktív vrátane ETF, aj sa detailne pozrel na porovnanie ETF s podielovými fondami).

Áno, pravidelným investovaním do jedného ETF dosiahnete lepšie výsledky ako drvivá väčšina skúsených portfólio manažérov alebo aktívne riadených fondov. Rozdiel je v tom, že v prípade ETF zarába investor, nie portfólio manažér.

Voľba konkrétneho ETF nie je až taká podstatná, ak spĺňa základné parametre:

- Investuje pasívne

- Investuje výhradne do akcií firiem

- Geograficky pokrýva čo najväčšiu časť sveta

- Pokrýva čo najviac sektorov podnikania

- Za správu si účtuje čo najnižší možný poplatok (TER – total expense ratio)

- Akumuluje dividendy (Acc) – nemusíte tak riešiť daňové ročné priznanie kvôli príjmu z dividend

- Obchoduje sa na jednej z Európskych búrz

- Obchoduje sa v EUR – vyhnete sa poplatkom za konverziu meny

Uvedené parametre spĺňa napríklad ETF iShares MSCI ACWI UCITS ETF (Acc) od spoločnosti BlackRock alebo Vanguard FTSE All-World UCITS ETF (USD) Accumulating od spoločnosti Vanguard. Pozrime sa na jedno z nich či naozaj spĺňa všetky podmienky.

ETF “iShares MSCI ACWI UCITS ETF (Acc)” pasívne kopíruje index “MSCI All Country World Index (ACWI)”, ktorý obsahuje akcie veľkých a stredných podnikov z 23 rozvinutých a 24 rozvíjajúcich sa krajín. Poplatok fondu je 0,2%, dividendy akumuluje (reinvestuje v rámci fondu), obchoduje sa na viacerých Európskych burzách v EUR, USD, GBP alebo CHF. Nákupom jedného ETF nakupujete akcie 1616 podnikov z celého sveta.

Toto je všetko čo budeme na investovanie s dlhodobým horizontom potrebovať. Na začiatku som ale spomenul, že fondy môžu byť potrebné aj dva. Druhý fond dáva zmysel len ak investor nie je mentálne schopný zvládať väčšie výkyvy, resp. neskôr vo výplatnej fáze (dosiahnutá finančná nezávislosť, poberáme pasívny príjem) na zmiernenie volatility – výkyvov hodnoty investovaných úspor, to všetko však za cenu nižších dlhodobých výnosov. Za týmto účelom môžeme do portfólia pridať druhý – dlhopisový fond. Parametre výberu ETF pritom ostávajú nezmenené, s tým rozdielom, že fond investuje pasívne do vládnych a podnikových dlhopisov namiesto akcií.

Naše portfólio je momentálne značne komplikovanejšie ako to, ktoré popisujem, vnímam to však skôr ako negatívum a postupne sa ho budem snažiť zjednodušiť.

Vyhýbaj sa dlhu

Tento nadpis je snáď samovravný. Ak chceme pre svoje “budúce ja” lepšiu budúcnosť, nemôžeme si od neho brať peniaze, aby sme financovali život tomu aktuálnemu. Každé takéto konanie nás posúva o krok späť hneď 2-krát. Namiesto toho, aby naše peniaze pracovali pre nás (zhodnocovali sa), pracujú pre niekoho iného (veriteľa úveru) komu ich neskôr musíme vracať aj s úrokmi.

Na záver

Všetko opísané vyššie je náš plán ako dosiahnuť finančnú nezávislosť v čo najkratšom možnom čase, možno niekoho zaujal a pokúsi sa ho tiež nasledovať, alebo bude pre neho slúžiť aspoň ako inšpirácia na začiatok jeho vlastnej cesty. V každom prípade je to plán a plány sa môžu časom meniť – možno sa zmenia naše priority, životná situácia, možno budeme mať nové zistenia a tomu náš plán patrične prispôsobíme.